Цены на нефть: Уравнение с неизвестным числом неизвестных

Игорь Мягченков, технический редактор enkorr

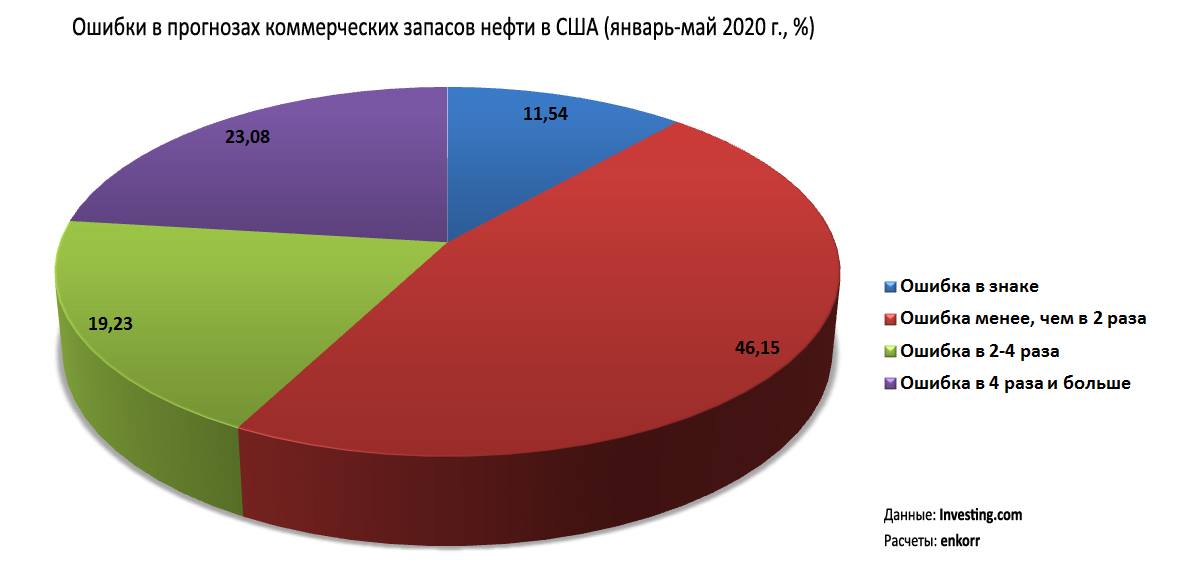

В наше время прогнозирование цен на черное золото сродни гаданию на кофейной гуще — в большинстве случаев отраслевые пророки следуют за событиями на рынке, а не предвосхищают их. Ярчайший пример оторванности отраслевых прогнозов от реалий — истерические пророчества накануне внедрения стандарта IMO2020

Черное золото и серебряные цены

Когда стало известно, что Международная морская организация ООН (IMO) с 1 января 2020 г. запретит сжигание судового (бункерного) топлива с содержанием серы более 0,5%, отраслевые эксперты заговорили о приближении нефтяного Апокалипсиса. Новостные заголовки в то время выглядели так:

«Экологические инициативы IMO взвинтят стоимость бункеровки и судового фрахта» — Reuters;

«Новые требования к судовому топливу приведут к подорожанию нефти до $90» — Morgan Stanley;

«Изменение правил бункеровки увеличит стоимость барреля нефтепродуктов — дизельного и реактивного топлива, а также бензина — на $10–20 (+11–12%)» — EnSys и Navigistics Consulting;

«Новые правила судоходства обрушат цены на российскую нефть» — Rosbalt;

Но дальше всех пошел Bloomberg:

«Переход на низкосернистое судовое топливо может взвинтить цены на нефть до $400/барр.».

Вооружившись такими прогнозами, трейдеры взвинтили цены на дизтопливо до вселенских высот, а недоуменные вопросы покупателей парировали встречным вопросом: «Вы что, про IMO2020 не слышали?» Как ни странно, это работало — на фоне апокалиптических прогнозов по бункерному топливу продукты переработки черного золота продавались по цене серебра.

Наступил январь 2020 г. и, о чудо, катастрофы не случилось. Как так, что пошло не так? Четкий ответ на этот вопрос в интервью изданию Forbes дала Дженни Вандер Занден, исполнительный директор консалтинговой компании Breakthrough Fuel: «Рынок [морского судоходства] пребывал под сильным давлением [панических настроений], но, в конечном итоге, все свелось к спросу и предложению. Спрос был поставлен под сомнение, а накопление топлива в стратегических местах перед переходом помогло [предотвратить ожидавшийся кризис]».

Эсхил был прав: «Мудр тот, кто знает не многое, а нужное».

Таблица 1: Цены на бункерное топливо, $/тонну

|

Продукт/дата |

12 дек. 2019г |

19 янв. 2020г |

25.фев. 2020г |

17 мар. 2020г |

21 апр. 2020г |

24 мая 2020г |

|

380 HSFO |

359,26 |

379,183 |

360,82 |

270,54 |

221,13 |

254,5 |

|

180 HSFO |

400,38 |

630 |

530 |

353 |

257 |

295 |

|

MGO |

672,15 |

675,87 |

590,75 |

437,118 |

343,52 |

362,9 |

Данные: индекс MABUX

Если будет то-то, то случится что-то

Из-за карантина, введенного для сдерживания пандемии COVID-19, обрушился спрос на моторное топливо (на реактивное топливо он почти обнулился) — в условиях глобальной блокировки автомобили не ездят, корабли не ходят, самолеты не летают. Но вместо того, чтобы проанализировать ситуацию, выстроить сценарии IF/THEN (если будет то-то, то случится что-то) и выдать клиентам рекомендации по адаптации бизнеса, отраслевые эксперты стали разгонять катастрофический сценарий. Этот процесс обернулся историческим провалом цен на WTI в отрицательную зону: 20 апреля на пике панических настроений бочка западно-техасской нефтяной смеси торговалась по (-$40). Но недолго!

Появились сообщения о том, что Китай, первым ушедший в коронавирусный локдаун и первым из него вышедший, увеличил импорт нефти. Стало известно о триллионных программах по поддержке экономик США, Европы и Японии (сегодня эти цифры составляют $3,3 трлн, $0,75 трлн и $1,1 трлн соответственно). А на десерт многие правительства заявили, что в мае начнут смягчение карантинного режима и поэтапный перезапуск экономики. В результате в период с 24 апреля по 26 мая цены на нефть марки Brent выросли с $16,95/барр. до 36,63/барр. (+53,73%), WTI подорожала с $13,39/барр. до $34,40/барр. (+61,01%).

Эксперты такой сценарий не предусмотрели. Среди редких исключений — сообщение Goldman Sachs о том, что нефтяной рынок уже находится на переломном моменте (опубликовано, кстати, 24 апреля).

Самую короткую и самую емкую оценку отраслевым прогнозам дал иранский министр нефти Биджан Зангане. Он заявил: «Никто не может предсказать цены на сырую нефть, поскольку сейчас спрос [на нее] расплывчат … Неясно, когда мировая экономика восстановится … Крупнейшие экономики мира демонстрируют негативный рост, снижая спрос на нефтепродукты и, следовательно, сырую нефть».

Ни добавить, ни убавить.

Модераторы и инструменты

Нет смысла говорить о влиянии баланса спроса и предложения на нефтяные котировки — это слишком очевидно. Поговорим о том, что влияет на этот баланс, о модераторах цен и об их инструментарии.

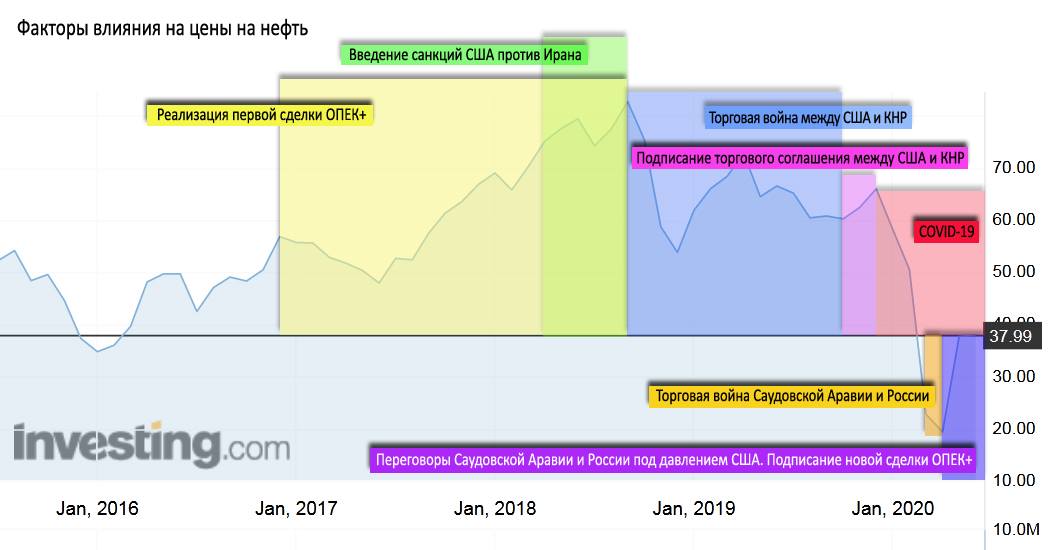

США – Китай. Каждый из участников этой пары влияет на цену нефти и сам по себе, и в тандеме со своим контрагентом. Например, критически важным для рынков является уровень добычи нефти в Соединенных Штатах и объем ее импорта Китаем. Весомость последнего фактора ярко проявилась в ходе коронавирусного кризиса — как только спрос на черное золото в Китае перешел к росту, цены пошли вверх. Варьируя объемы и географию закупок, Пекин может влиять на нефтяные котировки как в глобальном, так и локальном масштабе.

Соединенные Штаты используют для модерации рынка нефти два инструмента: объем нефтедобычи и санкции.

Рост добычи сырья в Соединенных Штатах ведет к сокращению импорта и увеличению мировых объемов невостребованного предложения. Это стало одной из причин ценового коллапса на нефтяном рынке в 2014–2016 гг.

В марте 2020 г. добыча нефти в США достигла рекордных 13,24 млн барр./сут. (б/с). Сейчас из-за рыночных факторов она сократилась на 2,3 млн б/с.

Теперь о санкциях.

Пик мировых цен на нефть пришелся на период обсуждения и введения американских санкций в отношении Ирана (доходы Исламского государства от продажи нефти упали на 95%) и Венесуэлы, а также против судоходных компаний Китая, якобы перевозивших санкционную нефть. Суммарно это убрало с рынка 3,5–4 млн б/с и создало дефицит на тяжелые сорта нефти, который увеличил потребность в среднекислых сортах арабской и российской нефти.

Это позволило США определять углеводородную политику стран Персидского залива и, опосредованно, России. Если последнее предположение кажется вам фантастичным, вспомните: чтобы приостановить ценовую войну между Саудовской Аравией и РФ потребовалось несколько звонков из Вашингтона. После них Москва и Эр-Рияд вернулись за стол переговоров, завершившихся подписанием пакта о беспрецедентном сокращении нефтедобычи.

В санкционную парадигму ложатся и взаимоотношения между Вашингтоном и Пекином: замедление мировой экономики и падение цен на нефть началось в 2018 г. с торговой войны между Соединенными Штатами и КНР. Но стоило обоим государствам подписать в начале года первую фазу нового торгового соглашения, как цены пошли в гору.

Сегодня эти отношения обострились. Формально — из-за законодательного кризиса в Гонконге. Фактически из-за того, что в текущем году за океаном пройдут президентские выборы, и Дональду Трампу нужно показать твердость духа американцам и «кузькину мать» всем остальным. Похоже, Трамп таки покажет, и будет держать мировые цены в комфортной для американских производителей сланцевой нефти области $30+.

РФ — Саудовская Аравия. Этот тандем носит ярко выраженный межличностный характер. Он стал возможен благодаря «замечательным отношениям» между президентом РФ Владимиром Путиным и саудовским крон-принцем Мохаммедом бен Салманом.

О значении их отношений говорит то, что заключению и продлению сделки ОПЕК+ предшествовали успешные очные и заочные переговоры между двумя лидерами. Однако 3 марта между президентом и принцем случился жесткий телефонный разговор (этот факт подтвержден саудовскими источниками Кремля), обернувшийся ценовой войной. Одним из ее последствий стало то, что саудовцы отобрали у россиян 41% европейского рынка нефти и вынудили РФ продавать нефть Китаю себе в убыток.

27 мая состоялись новые телефонные переговоры двух заклятых друзей и, похоже, они прошли по мартовскому сценарию. Из этого следует, что в начале июня Россия может обрушить цены на нефть, если не согласится продлить максимальное сокращение производства в объеме 9,7 млн б/с до конца 2020 г. (на этом настаивают Саудовская Аравия и ее союзники).

Картель нефтетрейдеров, хранящих огромные запасы сырья на борту супертанкеров, является незримым модератором нефтяных рынков, чье присутствие игнорируется прогнозистами. Между тем, в зафрахтованных торговыми компаниями нефтеналивных судах по всему миру хранится не менее 20% от глобального суточного потребления черного золота, сообщает Bloomberg. Этого достаточно, чтобы манипулировать ценами, увеличивая или уменьшая предложение по мере необходимости. По этой причине в агентстве считают «опрометчивыми» прогнозы аналитиков относительно восстановления котировок.

Так сколько будет стоить нефть в краткосрочной и среднесрочной перспективе?

Анализ фундаментальных факторов (с учетом веса каждого из них) указывает на диапазон $35–45/барр. Но это даже не индикативный показатель — можно решить уравнение со многими неизвестными, но нельзя его решать, если неизвестно количество самих неизвестных.

Коментарі

Увійдіть щоб мати можливість лишати коментарі

Увійти