Туреччина на порозі «дизельних» трансформацій

- Іван Марченков, аналітик Консалтингової групи «А-95»

Європа готується до карколомних змін у забезпеченні нафтою і нафтопродуктами. З 5 грудня статує ембарго на імпорт російської нафти, з 5 лютого – на імпорт нафтопродуктів. Напруга зростає з кожним днем, адже йдеться про заміну майже 40%-вої частки ринку. Експерти й аналітики вже кажуть про безпрецедентну «дизельну» кризу. Важливу роль у майбутній конфігурації ринку, й зокрема у постачані в Україну відіграватиме Туреччина – потужний нафтовий хаб у всьому Середземномор’ї, вага якого останнім часом стала ще більшою. Передусім і через те, що Туреччина залишається надійним притулком для російського палива.

Економічна криза завдала удару по обсягах споживання нафтопродуктів у Туреччині. За даними Консалтингової групи «А-95», за 9 місяців 2022 року ринок дизельного пального в країні зменшився на 1,1 млн тонн, до 18,2 млн тонн. Послаблення національної валюти, турецької ліри, призвело до того, що з початку року роздрібна ціна на дизпальне зросла з 12-12,5 TL/л до 25-26 TL/л. Для населення й бізнесу таке здорожчання було суттєвим, тому багато кому довелося урізати витрати на пальне.

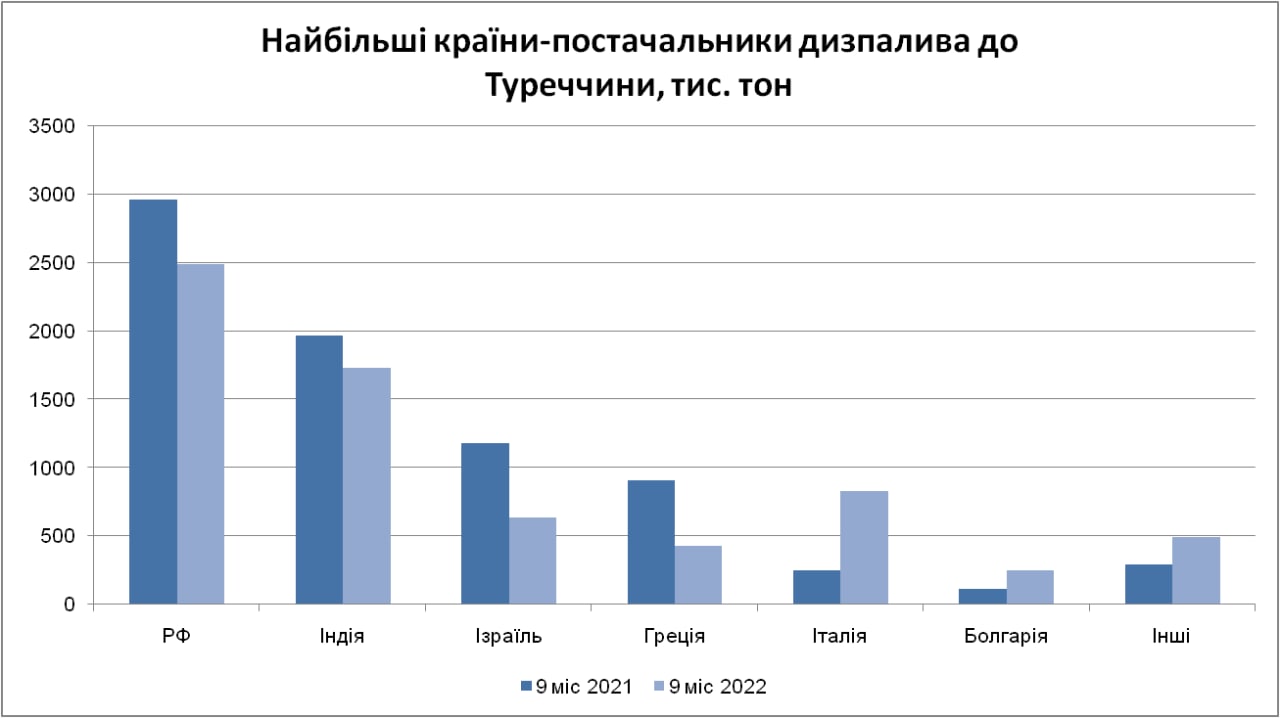

Зниження внутрішнього попиту позначилося на обсягах імпорту дизельного пального в Туреччину. Згідно з даними турецького статистичного офісу, за 9 місяців постачання продукту в країну зменшилися на 0,8 млн тонн, до 6,87 млн тонн продукту. Понад 60% імпорту в Туреччину складає дизпальне російського й індійського виробництва. Але цього року обсяги постачання продукту з цих напрямків зменшилися на 0,7 млн тонн. Також майже на 1 млн тонн скоротилися постачання з Греції й Ізраїлю. Водночас імпорт дизпального з Італії й Болгарії зріс на 0,7 млн тонн.

Зміни в географії імпорту відбулися через запровадження санкцій західними країнами проти російських нафтових компаній. В Італії й Болгарії розташовані НПЗ, що належать компанії «лукойл». Формально «лукойл» і споріднена з нею Litasco не перебувають під санкціями. Проте навесні окремі європейські банки відмовились надавати трейдеру кредитні й клірингові послуги. Крім того, партнери Litasco, побоюючись введення санкцій проти них у разі продовження співпраці з компанією, що має російські коріння, припинили закупівлю нафтопродуктів. Турецька банківська система виявилась більш лояльною до російських компаній. До того ж, «лукойл» володіє в Туреччині роздрібною мережею, у складі якої понад 600 АЗК.

Дизель з турецького берега

Завдяки географічному положенню Туреччина відіграє роль транзитного пункту для багатьох регіональних ринків нафтопродуктів. Від початку військової агресії з боку російської федерації українським компаніям довелося кардинально перебудувати логістику паливного ринку. І в цьому разі значення турецької транспортної інфраструктури суттєво зросло, адже країна набула статусу ключового постачальника дизельного палива в регіоні.

На початку літа турецький оператор терміналів Opet почав активно нарощувати перевалку дизельного пального на адресу українських покупців. З червня по вересень із терміналів Opet українським покупцям було відвантажено 158 тис. тонн продукту. За даними «А-95», це було переважно індійське й італійське дизпальне. При цьому продукт турецького виробництва в Україну потрапляв територією Румунії.

Наприкінці весни 2022 року компанія Socar розпочала постачання дизельного пального виробництва STAR Rafineri до румунських портів. Загалом за дев’ять місяців цього року до Румунії було відвантажено 344 тис. тонн продукту, що має турецьке походження. Значну частину цього обсягу згодом було реекспортовано в Україну автомобільним і залізничним транспортом. Слід зазначити, що торік турецькі виробники відвантажили в Україну 256 тис. тонн дизельного пального. Проте зростання ризиків і фактична блокада паливних терміналів в Одесі й Чорноморську змусили експортерів змінювати шляхи постачання продукту.

Дихання ембарго

На думку аналітиків «А-95», схема забезпечення нафтопродуктами ринку Туреччини може зазнати певних змін у наступні кілька місяців. З 5 грудня набуває чинності ембарго Євросоюзу на морську російську нафту. Запровадження обмежень створить складнощі у забезпеченні сировиною для згаданої раніше компанії «лукойл», яка оперує заводом ISAB потужністю 16 млн т, що розташований на Сицилії. Технологічно завод налаштований на перероблення російської нафти сорту Urals, і вочевидь він не встигне перебудувати виробничий цикл під сировину іншого вуглеводневого складу до введення санкцій. За простим розрахунком Туреччина може втратити до 1 млн тонн імпорту з Італії 2023 року, якщо постачання звідти буде припинено повністю.

Що стосується імпорту дизпального з Індії, то тут також є невизначеність. Індійські нафтопереробні компанії почали скорочувати обсяги закупівель російської нафти на тлі ембарго, до введення якого залишилося менше тижня. Компанія Reliance Industries Ltd, оператор найбільшого в світі НПЗ і крупний покупець сировини з росії, поки що не розміщувала замовлення на навантаження російської нафти після 5 грудня. Також на паузі закупівлі державної компанії Bharat Petroleum Corp. Дефіцит індійського дизелю Південна Європа, й зокрема Україна відчули вже у листопаді, коли відвантаження продукту припинилися.

Поки не зрозуміло, як Туреччина поводитиме себе відносно імпорту російського дизпального, адже країна не член Євросоюзу й загальновідома своєю гнучкою позицією до співпраці з росіянами. Джерела на ринку кажуть, що турки не нехтують російськими постачаннями й вочевидь збережуть їх і після санкцій. У 2021 році щомісячні обсяги експорту малосірчастого дизельного пального з Росії складали приблизно 3-3,5 млн тонн. Приблизно дві третини цих обсягів припадало на ЄС і Україну, на Туреччину — ще 10-12%. Потік продукту в напрямку Китаю і країн південної Азії незначний, оскільки на сході країни лічена кількість НПЗ. Крім того, пропускна спроможність «Транссибу» й потужності портової інфраструктури не дають змоги експортувати великих обсягів. Постачання до країн Південної Америки майже не здійснювались через низьку економічну ефективність таких операцій. У поточних обставинах Туреччина виглядає досить привабливим ринком, тому можна припустити, що 2023 року постачання російського дизпального в цьому напрямку зростуть. Проте навіть збільшення постачань цього ДП в Туреччину не розв'язує проблем російського експорту у повному обсязі.

«Турецькі компанії користуються нагодою й скуповують ДП у новоросійську за чудовими цінами, бо росіянам фактично нема куди подіти свій продукт», — каже трейдер на умовах анонімності.

Більш цікаво інше: як саме використовується цей продукт. Одні вважають, що ці партії перепродуються навіть без зливу у резервуари портів. Інші зазначають, що Туреччина все ж таки хоче формально дотримуватись нових правил і використовує російське пальне для власних потреб, а паливо свого виробництва експортує. Але ситуація на ринку Європи й у світі швидко змінюється, тому важко сказати, як турецькі трейдери й влада діятимуть надалі. Зрозуміло одне – від цього досить сильно залежатиме цінова картина в регіоні загалом і забезпечення України зокрема.

Ілюстрація: safety4sea.com.

Коментарі

Увійдіть щоб мати можливість лишати коментарі

Увійти