Рынок ТРК: в режиме выживания

Этап бурного строительства АЗС в Украине завершен. Точка была поставлена в 2014 г., когда наполеоновские планы крупных сетей разбились о политическую и экономическую реальность. Тогда же «топы» рынка заявили о новой концепции развития, в которой активное строительство уступает расширению уже существующих активов. Одним из лучших «измерений температуры» рынка всегда были продажи топливного оборудования для АЗС. Хедлайнерами являются топливные колонки. В 2014 г. этот рынок перенес самый тяжелый удар за время своего существования. «Космические» продажи ушли в далекое и невозвратное прошлое, а большие прибыли на перепродаже оборудования уступили место борьбе за малые контракты и сервисные подряды. По итогам 2016 г. статистика намекает на то, что самое тяжелое время для дистрибьютеров колонок позади.

В 2016 г. в Украину было импортировано 629 ТРК и ГРК, что на 60% больше, нежели годом ранее. Впрочем, это лишь 40% от уровня 2013 г. и, как признаются дистрибьюторы, примерно пятая часть от объемов «лучших лет». Реальные продажи колонок на украинском рынке оцениваются дистрибьюторами очень по-разному.

«С конца 2013 г., c падением гривны, нефтяные компании прекратили или сократили планы по строительству станций. Особенно в регионах, прилегающих к Донецкой и Луганской областям, а также АР Крым. Компании с российским капиталом полностью свернули инвестирование в автозаправочный бизнес. Объемы закупок ТРК сократились в 4-5 раз», – ставит неутешительный диагноз Александр Перов из «Ювенты».

В «ДельтаКорп» диагностировали трехкратное падение продаж на украинском рынке. «Если в 2013 продавалось более 600 ТРК, то сейчас спрос сократился в 3 раза. Сегодня автозаправочные сети сфокусированы больше не на расширении и строительстве, а на увеличении потоков на уже существующие станциях. Ключевой стратегией для многих операторов становится стратегия «удержания клиентов», – описывает новую реальность замдиректора компании Александр Потолов.

Гендиректор «Ювенты» предложил условно разделить рынок ТРК на три основных сегмента:

- Новое импортное оборудование (основной потребитель: крупные и средние сети АЗС).

- Бывшее в употребление оборудование (для малых сетей, отдельных АЗС/АГЗП, ведомственных АЗС для промышленных и транспортных предприятий).

- Новое оборудование украинского производства (небольшие сети, операторы лоукост-сегмента, сети газовых моноблоков и ведомственные АЗС).

Сложнее всего оценить долю б/у-шных колонок. «По-белому» в Украину в 2016 г. было ввезено 54 таких ТРК, что составляет около 9% всего импорта. Дистрибьюторы признают существенный рост их доли на рыке, хотя и не способны привести даже оценочные цифры. Всплеск поставок использованного оборудования вызван не столько желанием операторов АЗС сэкономить, сколько колоссальным ростом количества газовых моноблоков и «наливаек» ДТ. «Бизнес-модель» этих предпринимателей требует самых минимальных вложений. От €10 тыс. до €25 тыс. колеблется первичная инвестиция в газовый Startup. Соответственно, цена колонки должна составлять €2-4 тыс.

Импорт б/у колонок преимущественно производится частными компаниями для собственных нужд. Скупаются они на различных предприятиях Европы. Средний возраст таких ТРК около 17-20 лет. Транспортная компания «МБК Макаров», к примеру, в 2016 г. завезла колонку Gilbarco 1983 г. выпуска (возраст – 33 года).

Среди импорта неновых ТРК в 2013-2016 гг. нет малоизвестных торговых марок, не распространенных в Украине. «Нет смысла везти сюда какие-то испанские, португальские, польские колонки. Для них просто не получится найти комплектующие», – поясняет собственник одной из столичных сетей АГЗП. Возможность проведения ремонта и адаптивность многих комплектующих подталкивает импортировать популярные ТМ. Одним из лидеров в потоке техники б/у являются некогда суперпопулярные в Украине колонки Dresser-Wayne, выпускавшиеся с 1994 по 2010 гг.

По словам руководителя департамента развития сервисной компании «КРЦ» Сергея Косовского, «б/у колонки в основном везутся для ведомственных АЗС, фермерских хозяйств и частных АТП. Также они завозятся под разборку (на запчасти). Крупные производители, примеру, выпускают далеко не все комплектующие для своих старых линеек ТРК, а таких в Украине очень много. И приходится находить адаптивные решения как продлить их службу», – пояснил специалист. В то же время, он отмечает, что в крупных сетях очень мало колонок со сроком службы больше 7-8 лет. «Мы проводим регламентный осмотр колонок каждые три месяца. Таков рекомендуемый сервисный стандарт. Те сети, которые придерживаются этих требований, не держат у себя ультрастарой техники», – заключил Косовский.

Стойкий Шельф

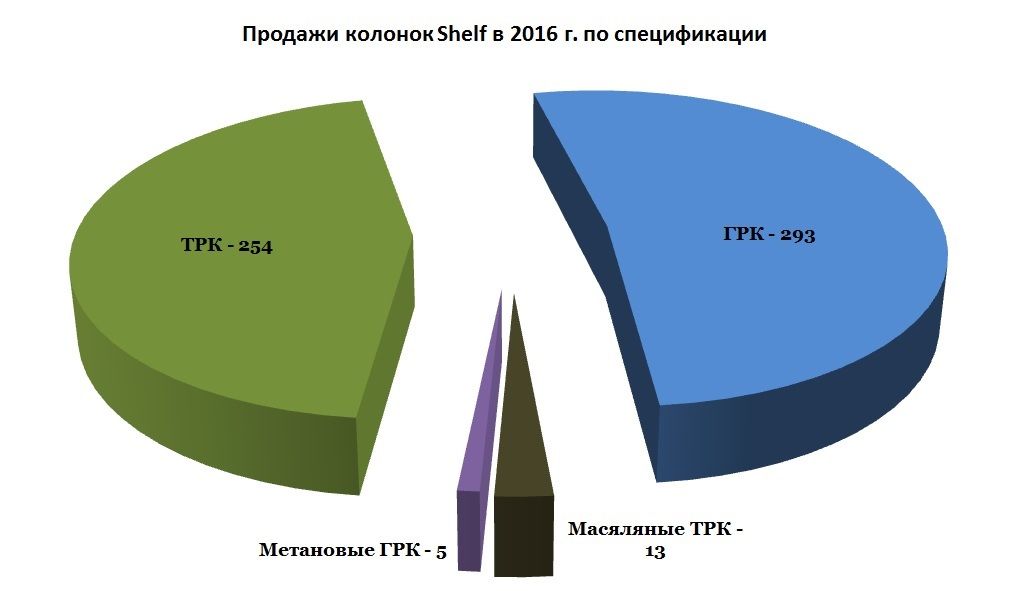

Крупнейшим производителем заправочных колонок в Украине является компания Shelf. Вынужденно оставив свое производство в Дебальцево в 2014 г., ее учредители Армен и Тимур Кечияны построили новые цеха в Киевской области. «Шельф» в 2016 г произвел и поставил 565 колонок (см. диаграмму). Компания производит простые в обслуживании бюджетные модели колонок, а также обеспечивает их сервис. Более трех десятков моделей в номенклатуре, в том числе политопливные ТРК (газ+бензин), дизельные сателлиты и пр. Украинские мейджоры ориентированы на зарубежную технику, а Shelf часто встречается на периферии, в малых региональных сетях. Компания меньше других пострадала от трехкратного роста курса доллара, и может предлагать очень убедительную цену. Ее ГРК являются одними из наиболее популярных на разрастающихся по стране сетях АГЗП. В 2016 г. в номенклатуре «Шельфа» их было произведено больше всего – 293 ГРК.

Впрочем, переезд из оккупированного Дебальцева обернулся системным давлением СБУ на бизнес «Шельфа».

Первые лица

В ноябре-декабре 2013 г. WOG объявил тендер на 300 ТРК, первые сто были разыграны в начале 2014 г. Борьба за этот объем велась не шуточная. Дистрибьюторы ужимались до минимальной маржи, запрашивали дополнительные скидки под объем у своих поставщиков. Это все происходило, несмотря на недружелюбные тендерные условия, которые предполагали, среди прочего, 90 дней отсрочки платежей. Накал этой конкурентной борьбы объяснялся тем, что на рынке уже появлялось понимание того, что 2014 г. будет сложным. В итоге тендер был отменен, WOG свернул программу развития, а украинский рынок топливных колонок вошел в зону жесткой турбулентности. Эти три года стали периодом выживания и адаптации для основных поставщиков.

«Уже где-то с 2009 г. начались постоянные сигналы о том, что борьба в этом рынке становится бескомпромиссной. Некоторые компании пробили себе дорогу в коридоры крупных ритейлеров, нашли «общий язык» с ответственными за закупки, и сумели отсрочить тяжелые времена до 2014 г. Другие просто медленно теряли объемы, а за ними и возможности бороться за цену», – рассказал один из бывших сотрудников крупного поставщика ТРК в Украину. По его словам, с сокращением объемов строительства и введением прозрачных тендеров положение этого рынка сильно изменилось. «Образцовые тендера проводит ОККО, там есть четкая спецификация, которую может обеспечить любой из топ-тройки дилеров. Борьба идет исключительно за цену, за то, кто и насколько мало согласен на этом заработать. При этом оператор еще включает систему trade-in, по которой ты поставляешь условные колонки за €12 тыс., а за €1 тыс. выкупаешь их старую колонку. И находи потом возможности куда-то пристроить этот хлам», – поясняет он. В то же время именно ОККО была одной из немногих сетей, которая в 2014 г. активно проводила реконструкции станций и осуществляла регулярные закупки ТРК.

Следует выделить четыре основных группы дистрибьюторов:

|

Дистрибьютор |

Бренды ТРК |

Импорт в 2016 г.* |

|

«Ювента» |

Tokheim (США-Голландия) Tatsuno (Япония-Чехия) |

379 |

|

«Лигир-ИТБС» |

Wayne (США-Швеция) |

21 |

|

«ДетальтаКорп» |

Gilbarco (США-Германия) |

30 |

|

«Санайн» и «Смарта» |

Adast (Чехия) |

113 |

*По данным «Консалтинговой группы А-95»

«Дельта»

Одесская компания «Дельтакорп» является эксклюзивным дистрибьютором топливных систем и ТРК Gilbarco Veeder-Root. За время своего существования они продали порядка 700 колонок (ок. 180 АЗС), из них около 130 ТРК инсталлировано на Shell.

Линейки Gilbarco отличались возможностями премиальных комплектаций со многими дополнительными инструментами, как то терминалы самообслуживания, ж/к мониторы и пр. Такие колонки, в частности, были установлены на первой столичной АЗК Ultra. Однако на то время внедрение терминалов самообслуживания было невозможно, и функционал этой колонки так и не был полностью задействован. В результате на украинском рынке эти модели не получили большого распространения. С 2014 г. спроса на премиальный сегмент, как говорят в компании, не наблюдается.

Компания прошла кризисные 2014-2015 гг., и в 2016 г. импортировала 30 колонок, из них не менее 8 ГРК. Как отмечает Александр Потолов, гарантийный и постгарантийный сервис стал тем, что определило успешность работы «Дельты» на рынке.

Сервис для всех дистрибьюторов стал спасательным кругом, обеспечившим оборот.

Для «ДельтаКорп» топливное направление далеко не единственное. Компания является одним из лидеров по поставке моечного оборудования и, очевидно, в этом сегменте видит свое будущее. В дистрибуции же ТРК за последние годы она явно проиграла борьбу своему извечному конкуренту, также одесской компании «Ювента».

«Ювента»

Лидером рынка последние 5-7 лет является компания «Ювента», которая смогла сделать колонки Tokheim самыми востребованными и доступными для крупнейших операторов. В числе их покупателей лидеры рынка: WOG, ОККО, «Приват», SOCAR и др. Даже на самой секретной украинской АЗС, в Межигорье, стоял Tokheim Quantium (на фото). В компании не называют результатов своей работы. Но в 2016 г. на связанные юрлица «Крокус-Авто» и «Ювента» поступило 379 колонок, что является половиной от общего импорта за год. Из них большая часть была не Tokheim, а японский бренд Tatsuno, который производится на поглощенном в 2000 г. предприятии Benč в предместье Брно (Чехия). Это ГРК, спрос на которые продолжает расти среди крупных операторов рынка. Газовые модели Tokheim, в отличие от Tatsuno, не проходят по цене и не могут конкурировать с более бюджетными производителями.

Лидером рынка последние 5-7 лет является компания «Ювента», которая смогла сделать колонки Tokheim самыми востребованными и доступными для крупнейших операторов. В числе их покупателей лидеры рынка: WOG, ОККО, «Приват», SOCAR и др. Даже на самой секретной украинской АЗС, в Межигорье, стоял Tokheim Quantium (на фото). В компании не называют результатов своей работы. Но в 2016 г. на связанные юрлица «Крокус-Авто» и «Ювента» поступило 379 колонок, что является половиной от общего импорта за год. Из них большая часть была не Tokheim, а японский бренд Tatsuno, который производится на поглощенном в 2000 г. предприятии Benč в предместье Брно (Чехия). Это ГРК, спрос на которые продолжает расти среди крупных операторов рынка. Газовые модели Tokheim, в отличие от Tatsuno, не проходят по цене и не могут конкурировать с более бюджетными производителями.

«ЛИГИР-ИТБС»

«ЛИГИР-ИТБС»

Это компания, в истории которой был год, когда продалось порядка тысячи ТРК Dresser-Wayne. Очевидно, таких показателей в Украине мы не увидим больше никогда. «ЛИГИР» довольно быстро растерял эти объемы. Во многом виной тому стали изменения, происходившие с титульным поставщиком. Вначале, в 2010 г., американская GE поглотила Wayne, и на украинский рынок колонки начали поставляться через московское представительство, откуда потенциал Украины воспринимался крайне скромно. Да и рынок, привыкший к «Дрессерам», не сразу воспринял американизировавшийся Wayne. Лояльные бренду операторы оставались. К их числу относились сети, которые в итоге оказались на оккупированной территории: Artemida, Asi Oil и др. «Лукойл», к примеру, поставлял аналогичные колонки из Беларуси, родины тогдашнего своего СЕО.

Купив Wayne за 4 млрд в 2010 г., уже в 2014 г. GE продала колоночный бизнес фонду Riverstone всего за $0,5 млрд. В 2016 г. Dover Corporation, ранее поглотившая Tokheim, купила и Wayne. Несмотря на все эти сложности на глобальном уровне в 2016 г. «Лигир» продал 35 новых моделей ТРК Helix и 30 ГРК. Это крайне скромный результат, но он на 30% выше показателей компании в 2015 г. В числе покупателей колонок Wayne: ОККО, харьковская SKY, ровенская ОЛАС и др.

Купив Wayne за 4 млрд в 2010 г., уже в 2014 г. GE продала колоночный бизнес фонду Riverstone всего за $0,5 млрд. В 2016 г. Dover Corporation, ранее поглотившая Tokheim, купила и Wayne. Несмотря на все эти сложности на глобальном уровне в 2016 г. «Лигир» продал 35 новых моделей ТРК Helix и 30 ГРК. Это крайне скромный результат, но он на 30% выше показателей компании в 2015 г. В числе покупателей колонок Wayne: ОККО, харьковская SKY, ровенская ОЛАС и др.

Компания пережила сложные 2014-2015 гг. благодаря наличию сервисной службы и поиску новых возможностей на растущем газовом рынке. Сегодня «ЛИГИР» – один из крупных поставщиков готовых газовых комплексов как для крупных сетей (Shell, ОККО, «Авиас»), так и для операторов моноблоков.

Другие

Среди других популярных в Украине моделей ТРК стоит выделить двух производителей: чешский Adast (импортировано 113 ТРК/ГРК в 2016 г.) и немецкий Scheidt&Bachmann (17 ТРК). Чешские колонки являются одним из наиболее бюджетных предложений на рынке и пользуются большим спросом среди украинских газовиков.

Scheidt&Bachmann – импортируются из Хорватии компанией «Шайдт и Бахманн ТУБС Сервис». Эти колонки отличаются расширенной возможностью сочетания различных топлив (LPG, CNG, бензинов и ДТ) в одной ТРК. Столичная сеть АЗК KLO ранее осуществляла прямые поставки ТРК этого производителя под свою широкую линейку бензинов, ДТ и СУГ.

***

Во второй части этого материала мы уделим внимание новинкам и тенденциям на украинском топливном рынке, о которых закономерно первыми узнают, а временами и определяют их именно поставщики оборудования.

Коментарі

Увійдіть щоб мати можливість лишати коментарі

Увійти