Прогноз-2022: на чем и куда поедем в 2022-м?

- Директор Консалтинговой группы "А-95" Сергей Куюн, эксперт Консалтинговой группы "А-95" Артем Куюн

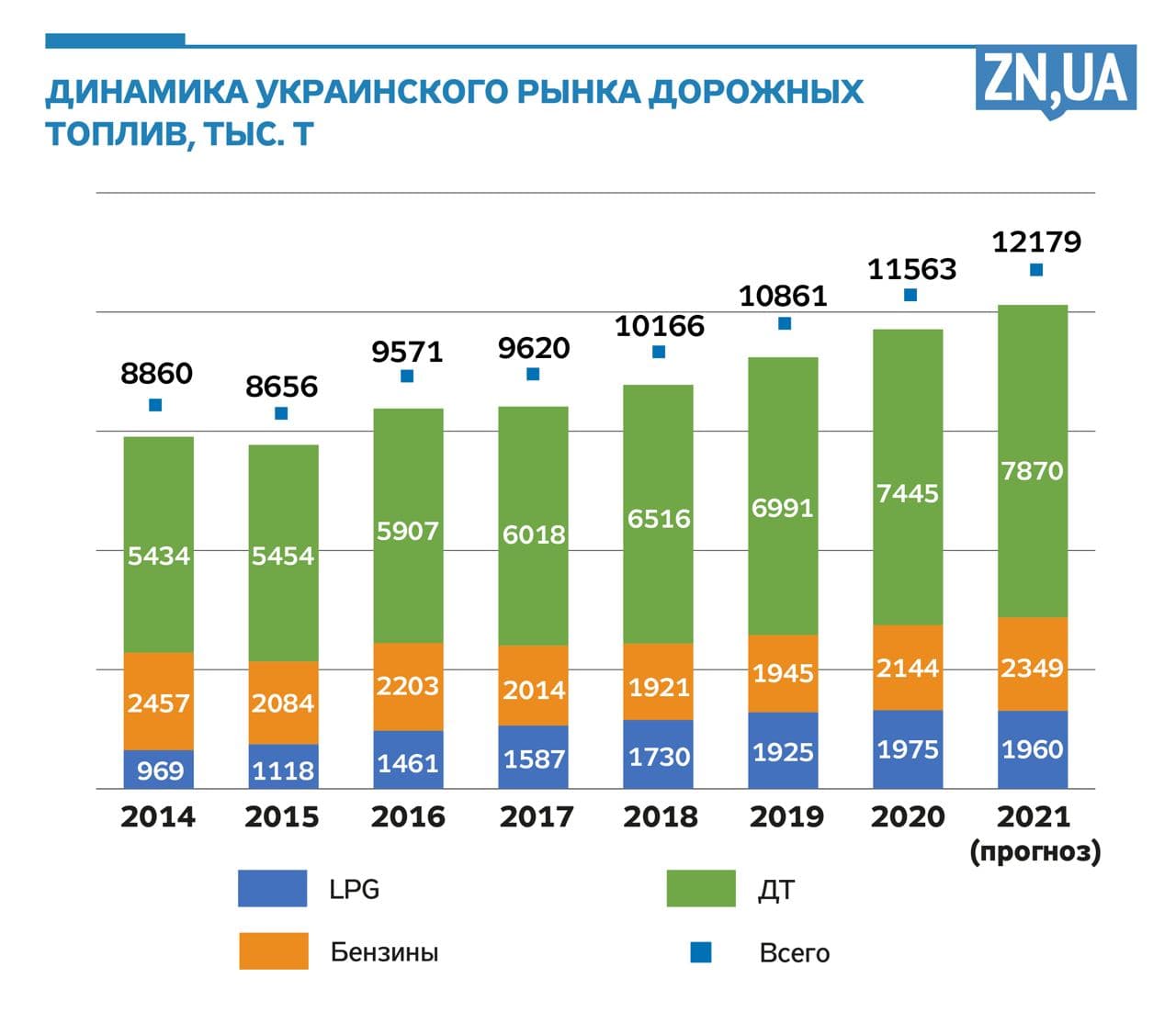

Пока в мире все прогнозировали упадок, для украинского рынка нефтепродуктов два «ковидных» года стали крайне продуктивными и рекордными. В 2020 году рынок моторных топлив — бензина, дизтоплива и сжиженного газа — увеличился на 5,5% (до 11,5 млн тонн). А за 11 месяцев 2021-го рост составил 6,2%, или 700 тыс. тонн, или в итоге 11,3 млн. Очевидно, что в 2021 году мы преодолеем отметку в 12 млн тонн. И пускай это другая история, но все же отметим, что и потребление дорожного битума составило около 1,4 млн тонн (+33% к 2020-му). В целом и 2020-й, и 2021 год будут рекордными по объему потребления нефтепродуктов.

Причина роста продаж топлива, считают маркетологи сети ОККО, с одной стороны, в том, что украинцы стали больше путешествовать по стране на собственных автомобилях, с другой — в том, что многие пересели с общественного транспорта на частные авто именно из соображений защиты от пандемии, чтобы уменьшить контакты с другими людьми. Заметно увеличившаяся плотность транспортного потока по всей стране — лучшая тому иллюстрация.

Рынки каждого вида топлива разные. Откуда они черпали ресурсы и как будут развиваться в 2022 году?

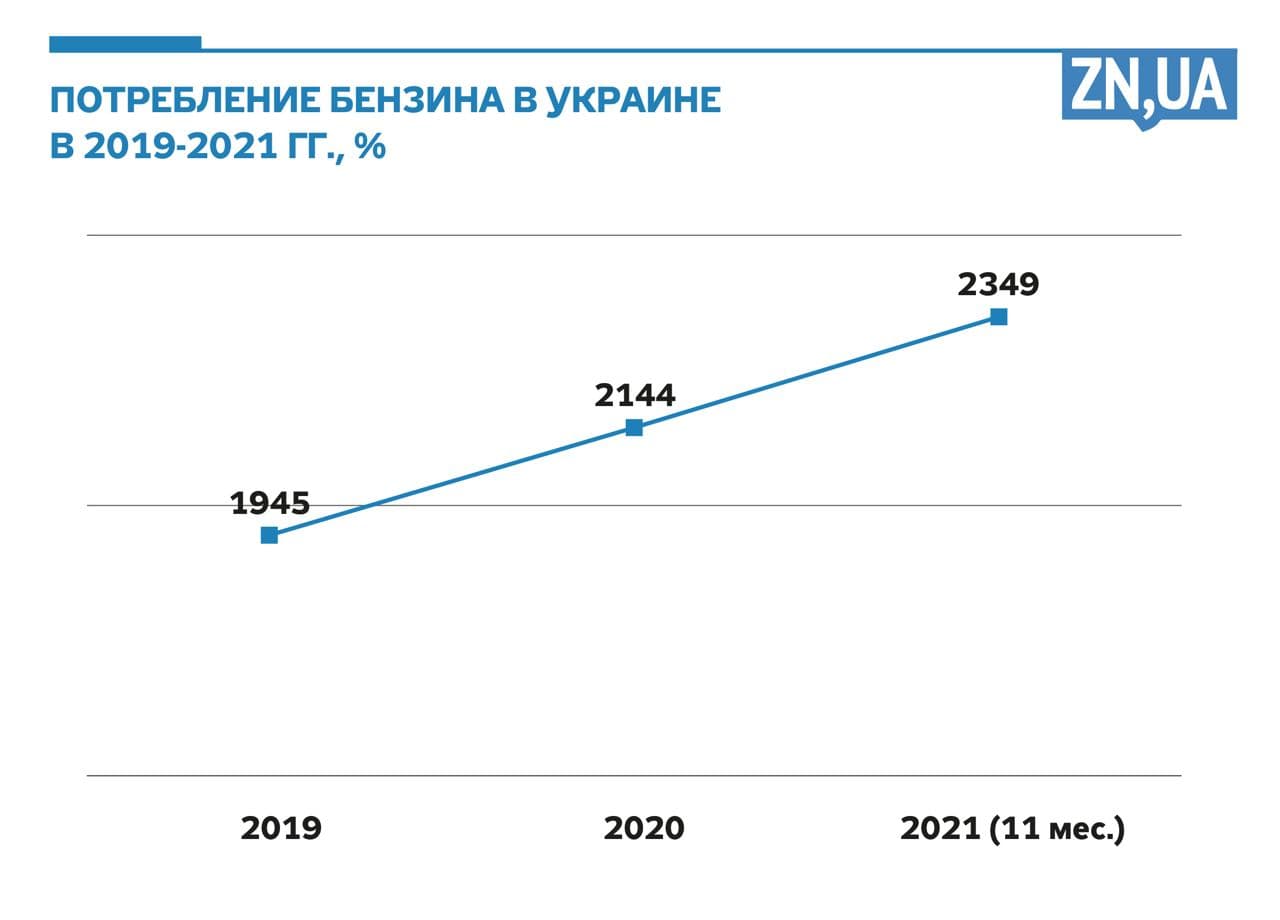

Бензин: неожиданный рывок

За два года рынок бензина вырастет более чем на 22% и в 2021 году составит около 2,39 млн тонн. При этом учтем, что порядка 400 тыс. тонн бензина производят так называемые мини-НПЗ. Невероятно, но еще недавно казалось, что этот продукт собирался нас покинуть. За последние десять лет половину бензинового рынка «съел» сжиженный газ, но в «ковидные» годы все резко поменялось. Газ значительно подорожал, а «дизельгейт» нанес удар по репутации дизтоплива. По данным исследовательской группы «Автоконсалтинг», в 2021 году 72% ввозимых в страну новых автомобилей имели бензиновый двигатель и всего 26% — дизельный. И это без учета заполонивших страну американских «бэушек», 95% которых — на бензине. Судя по тому, что потребление сжиженного газа в 2021 году впервые за обозримый период не выросло, темпы переоборудования транспорта на газ снизились.

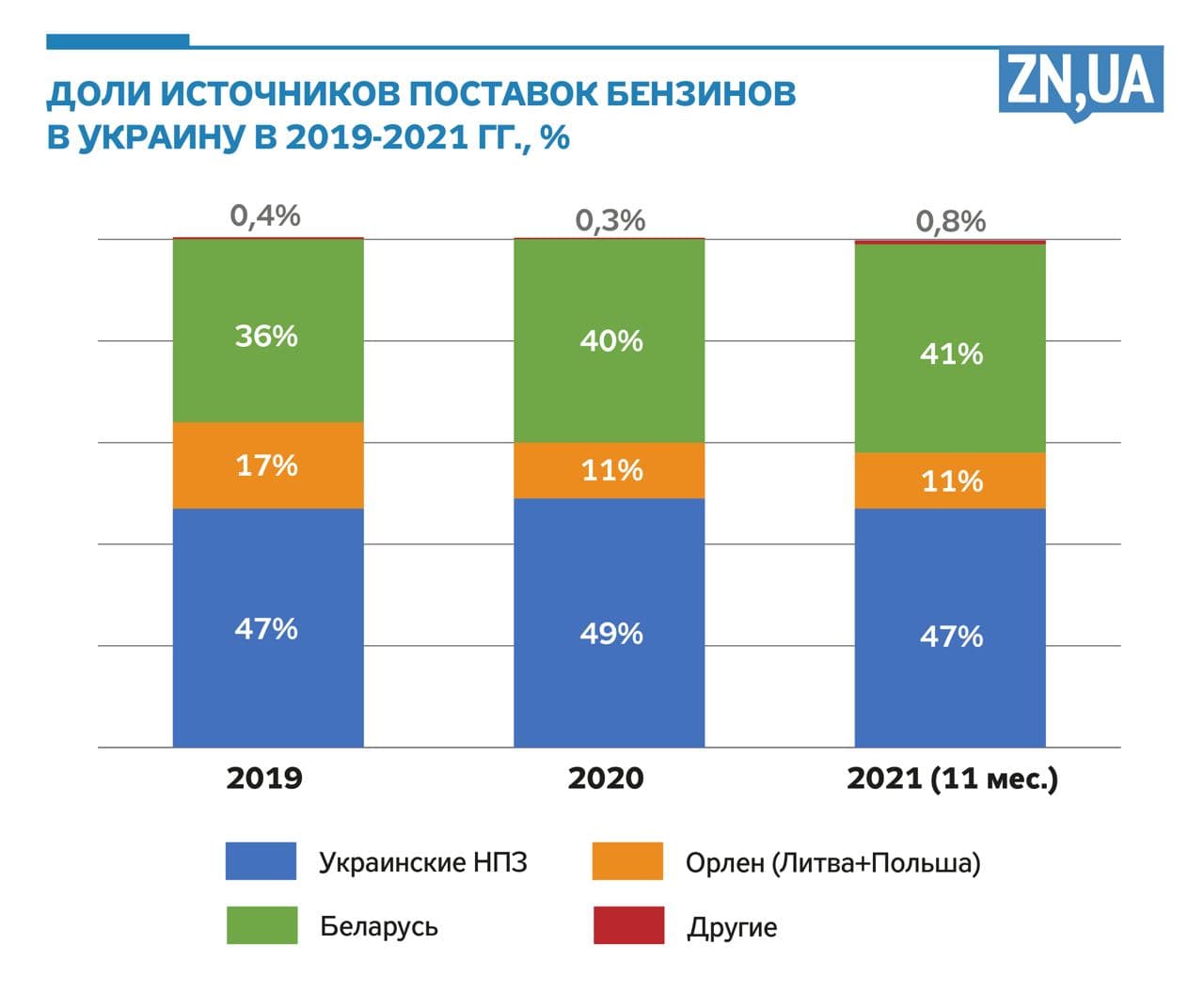

Резкий рост потребления не привел к особым изменениям в тройке поставщиков этого продукта — украинских НПЗ, Беларуси и Литвы.

Наибольший провал случился у польского концерна Orlen, который с 2019 года потерял 7% рынка и в 2021-м занял 11%. Эту добычу разделили между собой два оставшихся поставщика — украинские и белорусские НПЗ.

В абсолютных величинах нарастили поставки украинские производители, главным образом «Укртатнафта», но в долевом участии остались на уровне 2019 года — 47% рынка. Хотя в 2020-м достигли почти 50%.

Основной приз ушел в Беларусь, увеличившую за два года объем в полтора раза — почти до 1 млн тонн.

Говоря о бензине, необходимо понимать, что здесь первую скрипку играют не производители, а покупатели — сети АЗС. Отток из Литвы в Беларусь был обеспечен главным образом переориентацией крупнейших сетей, таких, как WOG и ОККО, а также уверенным ростом продаж у давних контрагентов, например, у UPG.

Аномально высокий спрос на белорусский бензин А-92, который удивляет самих белорусов, продиктован такой украинской особенностью, как кустарное производство топлив. Например, крупнейшим импортером белорусского А-92 является группа компаний «БРСМ-Нафта». С помощью различных присадок и компонентов из него производят марку А-95, альтернативное (спиртосодержащее) топливо и «улучшенный» А-92. И если БРСМ подкладывает под этот продукт хоть какие-то бумажки, то сколько всего А-92 бодяжится на нефтебазах, сказать сложно.

Перспективы обеспечения бензином самые уверенные. Неожиданный рост потребления, который имеет все предпосылки к продолжению, стал хорошей новостью для украинских НПЗ. По словам менеджеров «Укртатнафты», именно проблемы с реализацией бензина были основным препятствием на пути увеличения переработки нефти. Теперь барьер снят? Не совсем.

«Укртатнафта» научилась делать хороший продукт, но этого недостаточно на высококонкурентном рынке. И, как видим, основной кусок возросшей реализации ушел сябрам, которые не только имеют дешевый продукт из дешевой российской нефти, но и научились слышать клиента. Поскольку основными покупателями являются сети АЗС, им важна стабильность и гарантии своевременных отгрузок. Для заправочной станции оказаться без ресурса — смерти подобно. И вот здесь кременчужанам есть куда расти. Репутация надежного поставщика зарабатывается годами. С другой стороны, ты можешь быть мегаклиентоориентированным, но конкурировать с «евразийцами» по цене практически невозможно.

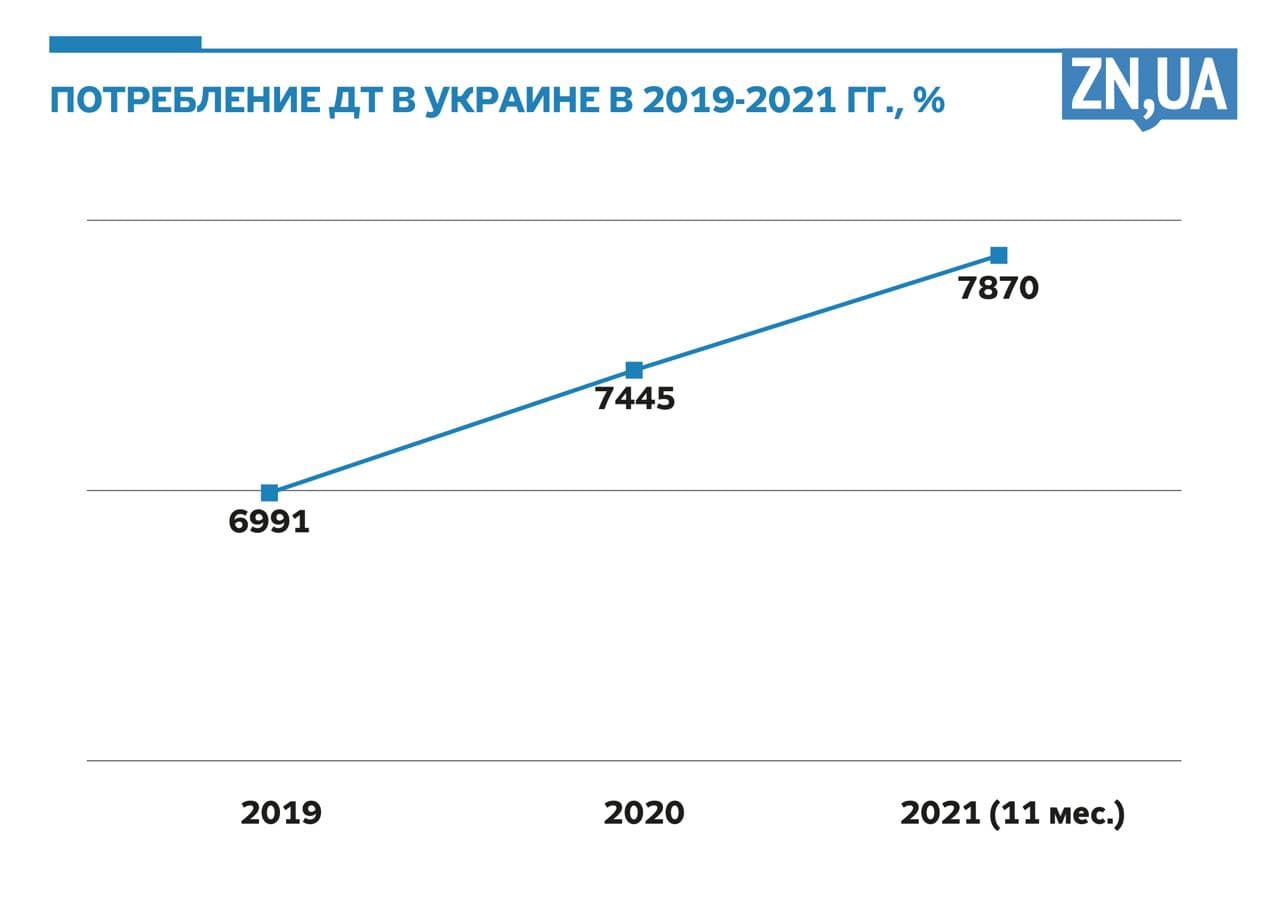

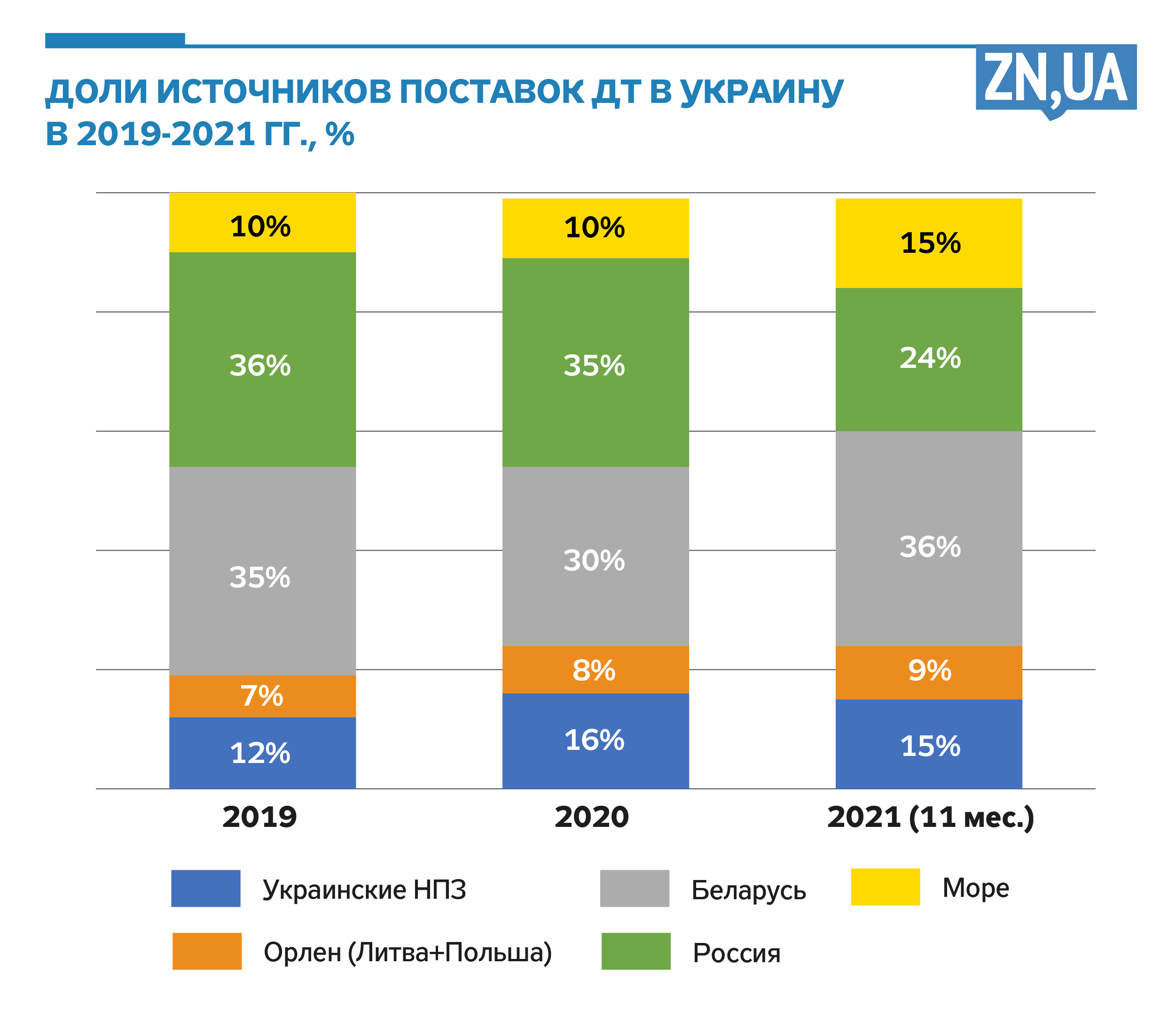

Дизтопливо: Раша, гудбай!

В 2021 году баланс рынка дизтоплива чуть-чуть не добежит до отметки в 8 млн тонн. Это в полтора раза больше, чем в кризисном 2014-м, только за последние два года прирост составил 1 млн тонн. Занимая почти 70% в потреблении моторных топлив, этот рынок — настоящее поле боя направлений и трейдеров.

Почему растет потребление? Дизель — кровь экономики, и прежде всего в ней надо искать ответ на этот вопрос. На поверхности за последние два года — рекорды урожайности в аграрном секторе и невиданные ранее масштабы большого строительства.

Огромный процент дизельных машин и в частном секторе, в частности, печально известные евробляхи, давшие, по нашим расчетам, более 1 млн тонн прироста в ежегодном потреблении. Активность граждан в перемещении по стране, в том числе и по вине карантина, в лишних доказательствах не нуждается.

Основным событием 2021 года, которое дало импульс событиям на «дизельном» фронте, стала остановка в феврале нефтепродуктопровода «Прикарпатзападтранс». Власти начали расследование законности приватизации магистрали в 2014–2015 годах, а пресса прочно закрепила магистраль за Виктором Медведчуком. Причастность политика к объекту стала еще более очевидной после расшифровки многочасовых записей того периода, на которых кум российского президента хлопочет о собственности и запуске трубы.

Поток российского дизеля подкосило не только закрытие трубы, но и дестабилизация поставок «Роснефти» как таковых (в последние два года они шли не столько по нефтепродуктопроводу, сколько по железной дороге из белорусского Гомеля). Вслед за «Прикарпатзападтрансом» власти перекинулись на сеть Glusco, и в марте о прекращении работы в Украине заявил ее владелец — швейцарская Proton Energy Group S.A., которая с 2016 года была эксклюзивным поставщиком этих объемов в Украину. В апреле и мае поставки от «Роснефти» отсутствовали, начав оживать только к лету.

Паралич столь крупного игрока заставил шевелиться всех остальных. Наибольшие объемы рынок ожидаемо нашел в Беларуси. Сябры нарастили поставки почти на 30%, или примерно на 700 тыс. тонн, что позволило им вернуть статус крупнейшего поставщика дизтоплива в Украину. Его Минск уступил в 2018 году россиянам, которые раскачали нефтепродуктопровод до максимальных объемов.

Осенью белорусы вышли на рекордные объемы отгрузок — до 300 тыс. тонн в месяц. Смогут ли дать больше? С одной стороны, западные санкции, по сути, ограничили экспортные рынки сбыта белорусских нефтепродуктов Украиной, и в 2021-м это было весьма ощутимо. Фактически один из двух белорусских НПЗ — Мозырский — уже полностью работает на Украину.

С другой стороны, белорусские власти уже заявили об уменьшении переработки нефти в 2022 году, что, вероятно, в первую очередь коснется Новополоцкого НПЗ, оказавшегося под прямыми санкциями США.

Ну и что-либо утверждать не позволяет сам Александр Лукашенко, зачастивший с громкими заявлениями. Не приходится исключать, что сама Украина будет вынуждена ограничивать поставки топлива из недружественной страны. Благо, заместиться есть чем.

Еще летом стало понятно, что рекордный объем придет по морю. Ожидается, что в 2021 году он составит до 1,2 млн тонн, или в полтора раза больше, чем в 2020-м. Морские порты обладают огромным потенциалом, и увеличение перевалки втрое не будет большой проблемой, особенно если правильно расставить приоритеты для «Укрзалізниці». Фактически это означает, что по морю можно будет закрыть российский импорт.

Хороший потенциал есть и у украинских НПЗ, главным образом у «Укртатнафты». В 2021-м завод остался на прежних позициях, сохранив производство на уровне 2020 года. Отчасти это вызвано увеличением производства авиакеросина — в полтора раза за год, что позволило заводу покрыть потребности более половины рынка.

По последним данным, в наступающем году завод планирует нарастить переработку на 1 млн тонн, до более чем 4 млн. В 2020-м «Укртатнафта» с опережением графика провела комплекс технических мероприятий, который в перспективе позволит нарастить переработку до 7 млн тонн в год, или вдвое по сравнению с текущим уровнем.

Увеличение поставок через порты и с НПЗ будет возможно при одном условии — ограничении российского и белорусского импорта. Сейчас рынок с напряжением ждет решения Кабмина о пролонгации действия специальной 4-процентной пошлины на импорт российского дизтоплива по нефтепродуктопроводу. Если этого не сделать, то рынок снова окажется залит российским дизтопливом, что приведет к сворачиванию диверсификации и снижению внутреннего производства.

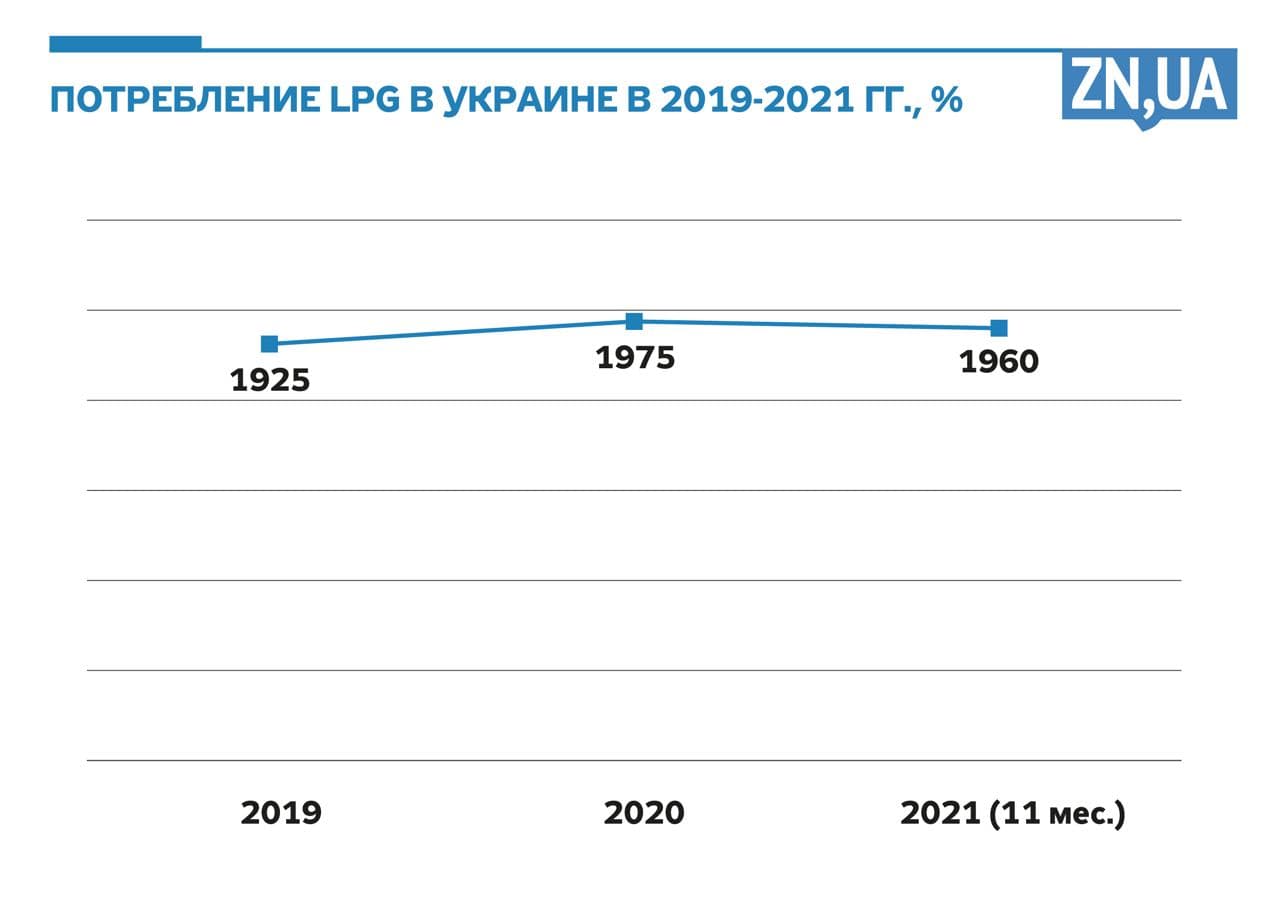

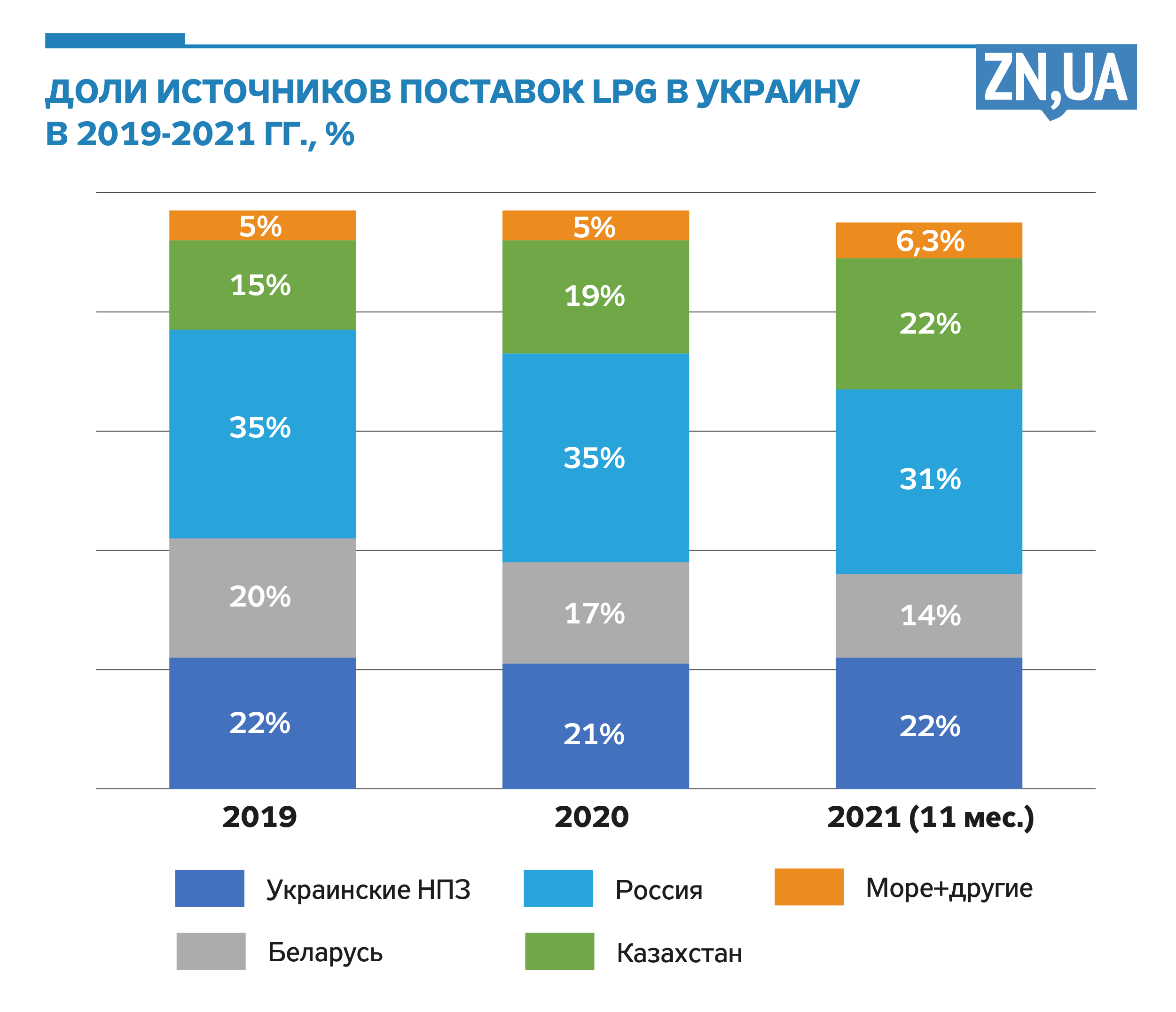

LPG: жертва ковида

Трагическим стал 2021 год для автогаза, его потребление сократилось впервые с 2012-го. Но не все так однозначно: падение популярности на транспорте может получить амортизатор в виде увеличения использования в промышленности.

Сначала о снабжении рынка. Несколько снизилась доля российского ресурса. Как уже отмечалось, в апреле 2021-го с украинского рынка выпала Proton Energy, а с ней и ресурс «Роснефти», который в 2020 году занял 22% рынка. Полноценно оправиться от удара этот канал так и не смог, в итоге сохранил за собой 12% и неясные перспективы на 2022-й. В целом российский сегмент потерял за год 13%.

Провалились отгрузки и из Беларуси, дал о себе знать ресурсный голод и санкционное давление ЕС и США. Как и в случае с дизтопливом, рынок был вынужден искать замену российским и белорусским объемам и нашел их в Казахстане, на море и в Восточной Европе.

Развитие украинского рынка LPG в 2022 году будет определяться ситуацией на глобальном рынке, а она подсказывает, что пока дешевого газа в мире не будет. Основной спрос на планете генерят нефтехимические производства, а также жилищное и промышленное отопление. Локдаун в Европе и США сделал мегапопулярной доставку еды, а с ней и повышение спроса на упаковку и одноразовую посуду, которая производится в том числе из LPG. В Азии запертый по домам народ стал покупать больше баллонов для приготовления пищи и отопления. Все это взвинтило цены на LPG в 2020–2021 годах до рекордных отметок. «Газовая» котировка частенько стала превышать «бензиновую».

А тем временем мировой спрос на бензин, который в основном используется как автомобильное топливо, рекордно упал. Вместе с ценой. Это привело к сокращению ценовой разницы между двумя конкурирующими энергоносителями, и это наблюдается по всему миру.

В Украине ситуация усугубляется огромной зависимостью от импорта, что дополнительно толкает цену вверх. Если в 2010 году LPG в Украине был на 120–160 долл./тонна ниже европейской котировки, то к 2015-му цены выровнялись, а в 2020 году рынок уже платил 50–60 долл./тонна премии!

Будет держать цену в тонусе и наша география. Мы всецело зависим от России, Беларуси и Казахстана. По сути, по газу все решает Россия. Так, с 2017 года введен специальный режим экспорта в Украину, кому и сколько дадут — постоянный квест.

Кроме того, РФ уже показала, что напрямую влияет на потоки из Казахстана. В декабре 2021 года мы недополучили часть казахстанского газа из-за сокращения транзитного объема по разрешениям «Российских железных дорог». Что уже говорить о белорусских поставщиках?

И если заместить ДТ и бензин можно за счет увеличения переработки и морского импорта, то по сжиженному газа таких возможностей недостаточно. Диверсификация ограничена не столько ценой, сколько возможностями морских портов и железной дороги на западе. Доля LPG, поставленного по морю и из стран Европы, по итогу 2021 года составит немногим более 10%.

В результате высоких цен во втором полугодии 2021-го соотношение цен на газ и бензин на колонках прочно закрепилось в диапазоне 57–59%, хотя в 2020-м это было 47–50%, а в 2015–2016-м опускалось до 40%. Описанный выше рост потребления бензина на фоне стабильности газа говорит о том, что популярность газа на транспорте начала снижаться.

Но хоронить LPG рано. Взлет цен на природный газ заставил промышленность обратить на него внимание. Самые активные сектора — аграрии (зерносушилки) и дорожники.

***

Несмотря на рост топливных цен, Украина наращивает потребление. Потенциал страны очень велик. Судите сами: Польша, которая по численности населения сопоставима с нами, потребляет в год более 22 млн тонн дизтоплива, тогда как Украина — 8 млн.

В свете новой волны российской агрессии и явного усиления влияния Кремля в Беларуси ключевыми задачами Украины в сфере нефтепродуктообеспечения являются диверсификация поставок и наращивание внутреннего производства. Расчеты показывают, что за 3–4 года реально снизить долю российского и белорусского продукта до менее чем 30% рынка с текущих 60–70%. Помимо укрепления энергетической безопасности, страна получит мощнейший импульс в виде загрузки и развития НПЗ, портов, нефтетранспортной и железнодорожной сетей.

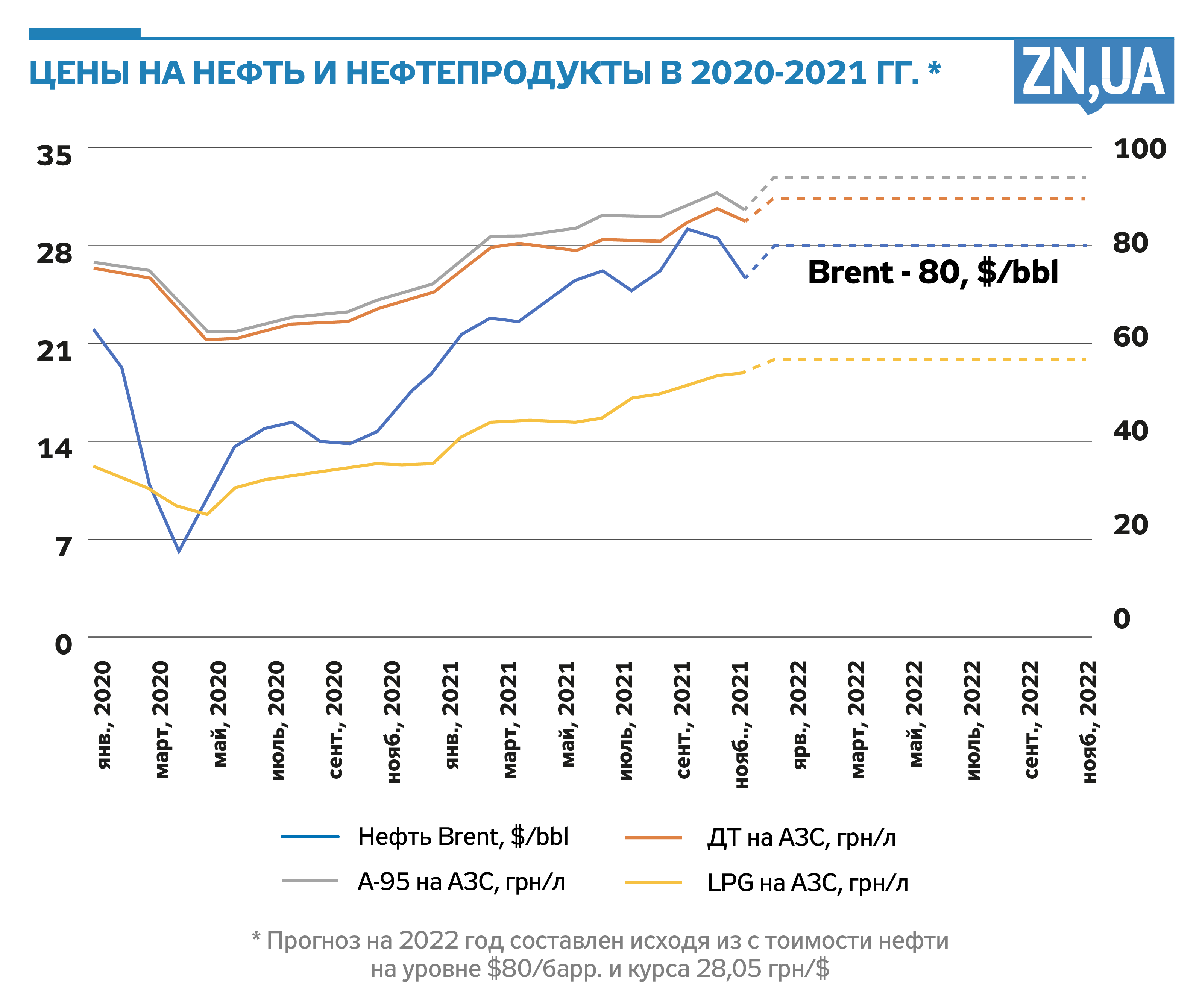

Цены-2022: уравнение с десятком неизвестных

Стоимость нефтепродуктов в Украине зависит от двух ключевых факторов — мировых котировок нефти и курса валют. Предсказать как одно, так и второе крайне сложно.

За 2021 год нефть проделала путь от 54 до 81 долл./барр. (50%), а на пиках вырывалась до 86 долл.

Гривня укреплялась целый год, начав сдавать позиции осенью из-за угрозы российского вторжения. В январе 2021-го нацвалюта стартовала с 28,19 грн за доллар, в ноябре в среднем курс составлял 26,52 грн, а в декабре уверенно перешагнул отметку в 27 грн.

Розничная стоимость бензина А-95 за год выросла с 26,76 до 31,71 грн/л (18,5%), а ДТ — с 26,34 до 30,54 грн/л (16%). Невероятный скачок произошел по сжиженному газу — цена за год повысилась в полтора раза, с 12,66 до 19,06 грн/л.

Столь резкий взлет цен на нефть оголил некоторые болевые точки. В частности, когда сырье ушло за 80 долл./барр., против высоких цен резко выступили Штаты, Япония и Китай, что в итоге опустило их до 75 долл./барр. Судя по всему, диапазон 70–80 долл./барр. является на сегодняшний день приемлемым для крупнейших потребителей и добытчиков нефти.

Что касается гривни, то опросы банкиров показывают консолидированный прогноз курса доллара на уровне 28,05 грн.

Исходя из цен 80 долл./барр. и прогнозного курса 28,05 грн/долл., предельные цены на бензин А-95 составят около 32,8 грн/л (сегодня 30,2 грн/л), ДТ — 31,24 грн/л (29,44), автогаз — до 20 грн/л (19,06).

COVID-19 перечеркнул все прогнозы нефтяных цен и подходы к ним. Украинская проблематика еще сложнее. Каким будет урожай, цены на руду и прокат, нападет ли Путин, продолжит ли сходить с ума цена на природный газ? От всего это будут зависеть цены в 2022 году.

Источник: «ЗЕРКАЛО НЕДЕЛИ»

Коментарии

Войдите чтобы иметь возможность оставлять коментарии

Войти